こんにちは亀山です。

今回のブログは個人飲食店経営者が支払う税金とはというテーマで書いていきます。

事業を始めるに当たって確定申告を必ずおこなわなければならないので,覚えておいて損はない情報です。

結論

まず税金対策の結論からお伝えしますと,所得額を把握して一定ラインを越えそうなら設備投資で経費に落とす。

これがベストだと思います。

但し,経費の使い過ぎは税務署に目をつけられやすく,もし脱税をしていたら泳がされて追徴課税もありえますので,お気をつけを。という感じです。

ちなみに税務署から調査の電話があるのは50万円くらいからで,おかしな金額が100万円を超えると家宅捜索をされると言います。

えっじゃあ50万円までは不正していいの?

というわけでは無いですが,線引きが難しい経費もあるので,(お店の食材を使って賄いを作るなど)一円単位で細かくみられるというわけではありません。

また不正をして確定申告をしている場合は数年泳がされると聞きます。

そして脱税が溜まったところで集金に来ましたー!

と税務署さん到来です。

個人飲食店に税務署が来る確率

ちなみに個人飲食店に税務署が調査に来る確率は30年に1回程度というのが統計上のデーらしいです。

ですので一生税務署のお世話にならないお店も多数存在します。

これは店舗の経営状態によって変わってくるんですが,家族が4人いて毎年収入が100万円だったらおかしいですよね。

どうやってこの人達暮らしているの?

と税務署さんに目をつけられます。

またこういった脱税行為は1度する人は2度目もする。という犯罪傾向があるお店と認識されるので,その後も厳しくチェックされます。

そうするとちょっとくらいは目を瞑ってくれる税務署さんも同じところに何回も訪問されるようです。

節税と脱税は全く別物なのでお気をつけください。

絶対にやってはいけないこと

但し,個人飲食店は規模が小さいので脱税額は知れてるものです。

税務署さん的には大企業の数億円の脱税を取り締まったほうが効率が良いので,常識の範囲内で経費として扱う分には問題ないと思っています。(お店の食材で賄いを作るなど)

絶対にやってはいけない例としてはお客さんが来店したのに帳簿につけないことです。

よくラーメン屋さんのようなレシートが出ないお店がそういった脱税をしますが,レシートが無い店舗はすぐに目をつけられます。

僕の知っている小料理屋さんの店主はこっそりとその行為をしていたようで、後から200万円の追加徴税を課せられました。

自業自得ではあるんですが、不正行為をするといきなり200万円払えなどと言われるのがオチですので、絶対にやめた方がいいと思います。

まあこれはモラルの問題になるので何を言ってもやる人はやるのでね、、、なんとも言えないですが。

疑われる金額

疑いをかけられる所得としては

常に所得税がかからない150万までの所得

消費税の支払い義務がある1000万円にギリ届かない年間売上

この2つがよく目をつけられる基準になります。

また所得がないのに高額な買い物をよくしていると目を付けられるといいます。

高級車を乗り回すなどですね。

基本的にほぼ黒と確定してから税務署はやってきますので、普通に帳簿をつけて支払いをしていれば問題ないと思います。

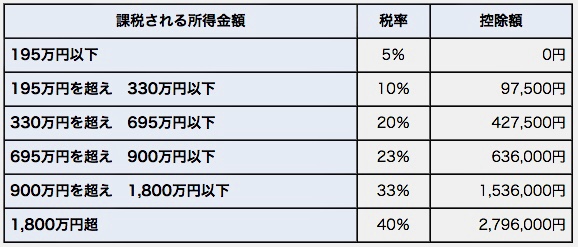

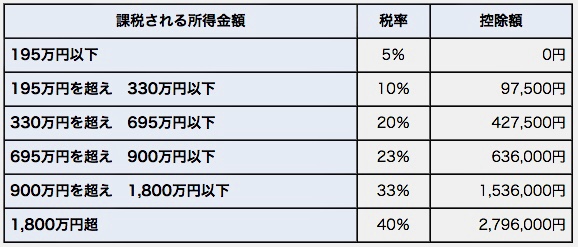

所得における税金の納税額

では次に所得における納税額をご紹介します。

まず基礎知識として個人店の経営者の所得は

売り上げー経費です。

そして納税にかかわるのが課税所得額です。

課税所得とは売上ー経費ー控除のことです。

具体的に説明します。

1000万円の年間売り上げがあると仮定します。

そして食材費に原価3割として300万かかります。

家賃は分かりやすいように年間100万とします。

光熱費は年間50万とします。

あと諸経費(接待交際費や電話代,おしぼり代,通信費など)として50万円。

バイト代年間100万円

他にも減価償却費やローンがあれば経費として計上できます。

上記を計算すると300+100+50+50+100=600万かかります。

これが経費です。

残った額は400万円です。

これが所得でです。

控除

次に控除です。

控除には所得控除や税額控除があり、納税額を減らしてくれるものです。

例えば基礎控除,医療費控除,生命保険控除,社会保険控除,配偶者控除,専従者控除,青色申告控除など色々な控除があります。

そして売り上げから経費を引いたものに控除が使えます。

特に専従者控除が使える場合は大幅に納税額を減らせます。

青色申告特別控除は65万ですし、専従者特別控除が満額使えるので青色申告した方が得ですね。

専従者特別控除は専従者の給与を経費に計上することができる制度です。

青色申告→満額 白色申告→一部

課税所得とは収入ー必要経費ー所得控除から所得税率をかけて税額控除を適用したものです。

所得控除は所得税率をかける前に使えて、税額控除は所得税率をかけた後から引けると覚えておくと良いです。

分かりやすく数字で説明

売り上げから経費を引いた額を400万円と仮定します。

400万ー青色申告特別控除ー社会保険料控除ー基礎控除ー配偶者控除✖️所得税率です。

そして最後に控除を引きます。

この195万〜330万所得の時の控除は9万7500円、税率10%なので、この金額を引くことで所得税が計算できます。

これも分かりやすく数字で説明

売り上げから経費を引いた額を400万円と仮定します。

(400万ー青色控除65万ー基礎控除48万)✖️10%ー97500円=18万9500円

収める税金は18万9500円という感じです。

この時もっと所得控除(社会保険控除等)が使えれば納税額は減っていきます。

個人事業主の年収における一般的な納税額

売上ー経費=300万円の場合

あくまでサンプルです。

青色申告特別控除 65万

所得税 税率 5%

基礎控除 48万

社会保険控除、約44万

(国民年金約20万、国民健康保険約24万)

↓↓↓↓

●所得税 約7万円

●住民税 約15万円

●個人事業税 5000円

個人事業税は事業所得が290万以上で発生します。

トータル 22万5千円+社会保険料が44万

売上ー経費=500万円の場合

あくまでサンプルです。

青色申告特別控除 65万

所得税 税率 10%(324万くらいになるため)

基礎控除 48万

社会保険料控除、約63万

(国民年金約20万、国民健康保険約43万)

↓↓↓↓

●所得税 約22万5000円

●住民税 約33万5000円

●個人事業税 約10万円

売上1000万の場合だと

消費税 みなし課税で40万

トータル 105万+社会保険料が63万

売上ー経費=1000万の場合

あくまでサンプルです。

青色申告特別控除 65万

所得税 税率 23%

基礎控除 48万

社会保険料控除、約102万

(国民健康保険20万、国民健康保険82万)

↓↓↓↓

●所得税 約117万円

●住民税 約80万円

●個人事業税 35万5000円

売上2000万の場合だと

消費税 みなし課税で80万

トータル312万+社会保険料が102万

これはあくまでサンプルですので

他にも所得控除を使えばもっと納税額は減ります。

こちらのURLに税金簡単シミュレーションがあるので気になる方はお試しください。

という感じで当たり前ですが所得が増えれば税金が増えます。

でそこで大事になってくるのが節税ですね。

青色申告している場合は30万円以下の買い物は一括経費にできます。(トータル300万円まで)

白色申告なら10万円です。

特に課税される所得金額が

●150万を超えるか超えないか

●195万を超えるのか超えないのか、

●330万を超えるのか超えないのか、

●900万を超えるのか超えないのかで税率が大きく変わります。

その付近に所得金額がある時は経費として少し買い物をしたほうが得ですね。

ローンの返済を一気にするのも良いです。

この時高額な買い物をした場合は減価償却で処理しなけれなばらないので注意してください。

原価償却とは

原価償却とは高額商品(30万円まで)の商品でお店で使うものであれば一括でその年の経費に計上できる仕組みです。

30万円を超えると数年にわたって少しづつ経費に落とします。

例えば儲けたからといって120万円の冷蔵庫を買っても冷蔵庫の減価償却期間は6年ですので年間20万円しか経費に計上できません。

6年間経費に使える点では良いのですが、その場しのぎの税金対策にはなりません。

それならば30万円まででお店の経費に落とせるものを4個買う方が節税になりますね。

絵画を節税で使うのも良い方法ですよ!

節税の有名なテクニック

一つ有名なテクニックがあるので紹介します。

それは中古のベンツを買う方法です。

車をお店で使う前提ですが、500万円のベンツを購入すると減価償却期間は5年ですので年間100万円の税金対策ができます。

そしてそのベンツを数年で売ります。

中古のベンツといってもベンツは資産価値が高いのであまり値崩れせずに現金に変えることができます。

そうすると税金対策にもなり、お金も戻ってくるという方法です。

お金持ちはずっとお金持ちで居続ける的な話ですが、ただ本当はベンツを仕事用で買う場合でもプライベートでの使用率を計算して経費に計上しないといけないので、あくまでグレーなやり方になります。

プライベート5:仕事5なら半分の250万だけ経費に落とせるはずです。

ということで賢く節税していくと利益が残りますよ!

飲食店の経営学伝授してます

このブログでは飲食店を開業される方を応援しています。

神戸で友人と共同経営、その後2014年に独立してイタリアンバル開業。

ここではお客様が見るかもしれないので、メルマガにて20年近く学んだ経営学を惜しむことなくご紹介しています。

もし将来の飲食店開業に不安があるなら、サポートしますので本気の方はどうぞ。

押し売りなどございませんのでご安心ください。

ただ飲食店経営者を1人でも助けることができればと始めたメルマガです。

島根県木次町に6人兄弟の5番目として生まれる。

島根県木次町に6人兄弟の5番目として生まれる。